Soms lijkt het alsof financiële dienstverleners elke kans aangrijpen om ons te attenderen op de noodzaak om overtollige middelen te beleggen. Wat is toch de motivatie achter al die goedbedoelde adviezen?

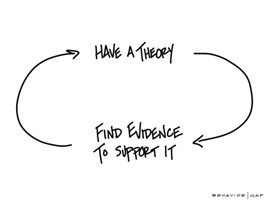

Wellicht komt het door het feit dat we bij het maken van financiële keuzes dwars worden gezeten door weeffouten in ons financiële brein. In dit artikel worden 2 weeffouten besproken die ons op het verkeerde been kunnen zetten:

1. Het rente-op-rente-effect (volgens Einstein het 8e wereldwonder), en

2. De geldillusie

Het rente-op-rente-effect

Stel je schaft een product aan dat € 10,- kost en elk jaar 3% in waarde stijgt. Dan kost dat product na 15 jaar € 14,50. Immers er komt 3% * 15 = 45 % bij.

Die redenering is fout: het gaat je € 15,58 kosten. Dit lijkt allemaal nog vrij onschuldig.

Of je schaft een tussenwoning aan voor de prijs van € 400.000. Wat is dan naar verwachting de prijs van deze woning na 25 jaar?

Volgens het CBS stijgen (tussen-)woningen al decennialang gemiddeld met 5% en dat leidt over 25 jaar tot een waarde van € 900.000,-. Immers er komt 5% * 25 = 125% bij. Toch?

Helaas, door het rente-op-rente-effect stijgt deze woning door naar ruim € 1,35 Mio.

(= 400.000 *(1,05^25)). Door het rente-op-rente-effect zal de uiteindelijke waarde van deze woning aanzienlijk hoger liggen. Een verschil van maar liefst 50%!

We onderschatten de gevolgen op lange(-re) termijn van het rente-op-rente-effect, ofwel ‘compound interest’. Einstein noemde ‘compound interest’ het 8e wereldwonder; “He who understands it, earns it. He who doesn’t, pays it”

De geldillusie

De geldillusie beschrijft het fenomeen dat we de neiging hebben om naar de nominale waarde van geld te kijken in plaats van naar de reële waarde. En dat zet ons op het verkeerde been. Het maakt dat we onvoldoende maatregelen nemen voor wensen en uitgaven die ver(-der) in de toekomst liggen.

Door inflatie neemt de koopkracht van geld af. Daardoor hebben we veel meer geld nodig voor de aanschaf van eenzelfde hoeveelheid producten. Maar we vinden het moeilijk voor te stellen dat we voor toekomstige uitgaven zoveel geld moeten neertellen. Dat kan toch niemand meer betalen? En dus leidt die ontkenning tot het feit dat we onvoldoende maatregelen nemen. Puur door ons denken in nominale bedragen.

Als de prijs van onze eigen woning stijgt, ervaren we dat normaliter als positief. Maar verander eigen woning eens door:

- Eerder stoppen met werken

- Kinderen laten studeren in het buitenland

- Een huisje aan zee, of

- Een zorgeloze oudedag

Dan leidt het onderschatten van het prijskaartje tot minder leuke uitkomsten.

We lopen dus een reëel risico dat we te weinig reserveren voor die wensen. Want, als we niet geloven dat een huisje aan zee of eerder stoppen met werken in de toekomst zoveel meer zal gaan kosten, zullen we daarvoor nooit het benodigde vermogen reserveren. We zetten, doordat we leiden aan money illusion, simpelweg te weinig apart.

Krijg inzicht in jouw financiële situatie

Een gecertificeerd financieel planner met het CFP-keurmerk behoedt je hiervoor en helpt je met het krijgen van meer inzicht in je financiële situatie en met het maken van een weldoordacht financieel plan. Onze intuïtie laat ons in de steek door de geldillusie en we vinden het lastig om het rente-op-rente effect juist te beoordelen. Heb je wensen voor de toekomst en wil je graag weten hoe jouw financiële plaatje eruit ziet? Maak dan eens een afspraak met een financieel planner bij jou in de buurt.

der andere Vanguard (een grote Amerikaanse vermogensbeheerder) wijst uit dat beleggers die zelf keuzes maken, 1% tot 1,5% minder rendement per jaar maken. Vaak komt dit door verkeerde handelingen op het verkeerde moment.

der andere Vanguard (een grote Amerikaanse vermogensbeheerder) wijst uit dat beleggers die zelf keuzes maken, 1% tot 1,5% minder rendement per jaar maken. Vaak komt dit door verkeerde handelingen op het verkeerde moment.